关于「债券义勇兵交易」(Bond Vigilantes Trade),分析师们早已详尽讨论过两大关键:美元走弱和标普500指数下跌。

若当局不从,,迫使市场风险溢价上升。

:跨资产投资者开始要求更高回报才愿意持有该国资产。收益率攀升、货币贬值、股市下挫——金融环境全面收紧,经济陷入恶性循环。

,通过紧缩财政、加息或推出市场友好政策,「债券义勇兵」才会收手,市场方能恢复平静。

美国十年期国债期限溢价

近期美国「期限溢价」(Term Premium)明显上升,这是一个重要信号。

「期限溢价」反映的是:当政策反复无常导致经济增长和通胀波动加剧时,投资者持有长期债券所要求的额外补偿。

如今投资者更倾向买入短期国库券(T-Bills)来避险,因此要他们持有10年期或30年期这类长期债券,就必须提供更高溢价。

目前10年期期限溢价已从0%升至0.65%,虽然仍低于1.50%的长期平均水平,但这可能预示「债券义勇兵」开始行动。

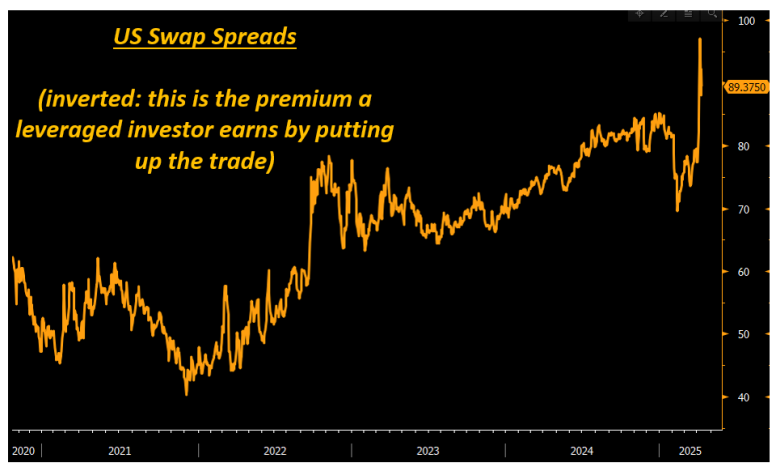

债市长端的「管道」危机债券市场的长端还面临另一个问题:两种高杠杆交易——「互换利差交易」(swap spreads)和「基差交易」(basis trades)——正令系统承压。

这两种交易的本质都是做多现货国债,同时做空对冲工具。不同的是:

(通过回购市场融资),对冲基金只需投入2-5%的本金就能操作上亿美元的交易,风险可想而知。

以互换利差交易为例:

在回购市场正常运作时,投资者可以:

如此一来,每年能稳赚90基点以上的利差,回报相当诱人。

美国互换利差

惟这种「稳赚」从何而来?根本原因在于监管政策和美债市场供需失衡:

在这种情况下,对冲基金成为美债的「接盘侠」。它们通过高杠杆交易获取巨额溢价,但这种模式极其脆弱——

历史会重演吗?数据显示,美国从未出现过长期由宏观因素驱动的「债券义勇兵」效应。但眼下情况令人忧虑:

✓ 对外政策反复无常

✓ 贸易政策加剧通胀和增长波动

✓ 预算赤字居高不下

✓ 美联储主席即将换届,独立性受到挑战

✓ 债市基础设施已承压

原文

InvestingPro公允价值工具,一眼揭晓美股估值:

- 发掘遭低估股票的良机;

- 避开估值过高的泡沫。

即刻点击,了解InvestingPro更多信息,超值优惠等你领取!